国内金利上昇がJ-REITに与える影響が軽微と言える理由とは/アイビー総研 関 大介

6月のJ-REIT価格は、東証REIT指数では1,720ポイントから1,740ポイントを中心に推移しボックス圏での動きとなった。また2024年上半期(1月~6月)では5%の下落となっている。それに対し株式市場では日経平均株価が同期間で18%を超える上昇となっている。

このような差異が生じている原因の1つとして、投資家が国内金利上昇によるJ-REIT収益への影響を懸念している点が挙げられる。

しかし結論を先にすると投資家の懸念は過剰とも考えられる。

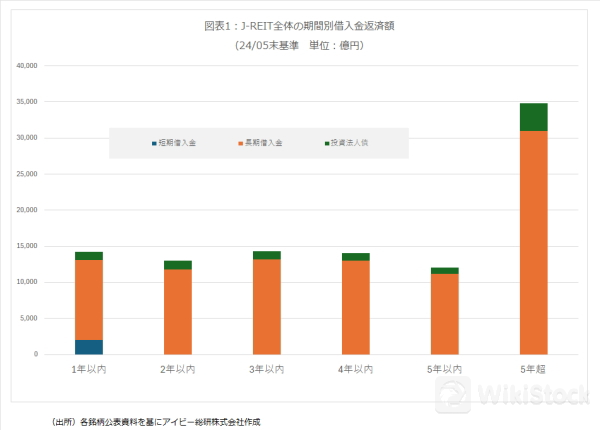

J-REITの大半の銘柄は、日銀の異次元緩和の下でも堅実な財務運営を行っていた。具体的には5月末時点で借入金の平均調達期間は7.2年弱(全銘柄の中央値ベース)となっており、図表1の通りJ-REIT全体の借入金10兆2,426億円のうち、5年以内で見れば年平均で1兆3,522億円程度(全体の13.2%)の借換えしか発生しない。また借入金の固定金利比率は90%弱(全銘柄の中央値ベース)と高い水準となっている。

従って国内金利上昇の影響は少ない。まず、日銀の利上げは短期金利の上昇をもたらすが、上述の通り変動金利での調達は10%程度しかない。言い換えれば、借入金のうち10%程度が短期金利上昇の影響を受けるに過ぎないのだ。

次に長期金利上昇の影響となるが、借換えが13%程度しか生じないため、この点の影響も軽微と言える。

J-REIT全体の借入金比率は42%程度(中央値ベース)であるため、借換えの影響は総資産ベースで見れば5.5%程度(借入金比率42%×借換え比率13%)にしかならない。国内金利が大幅に上昇して借換え時に調達コストが1%上昇しても、総資産の収益が0.05%増加すれば(総資産に対する借換え比率5.5%×金利上昇幅1.0%)吸収できる利息負担とも言える。

更に短期金利が上昇したとしても固定金利での借り入れよりは低い金利水準で借換えが可能となる。これまで借入金の高い固定金利化比率を維持してきた銘柄では、変動金利での調達に切替えることで金利上昇の影響を少なくすることもできる。また借入金の調達期間が長い銘柄は、借換えの時に調達期間をやや短くすることでも国内金利上昇の影響を回避できる。

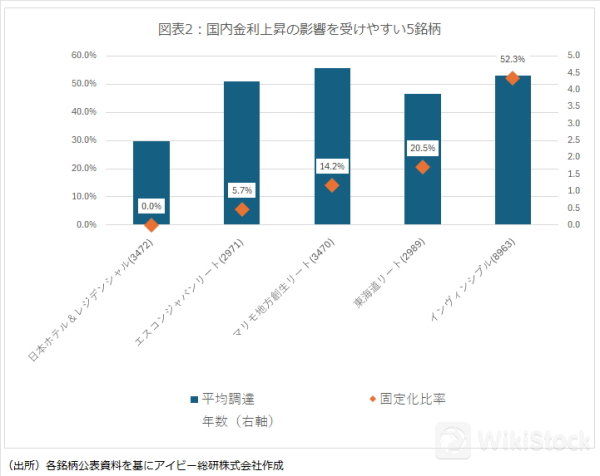

但し、全銘柄が堅実な財務状態とは言えないという点には注意が必要だ。具体的には借入金の調達期間が短い銘柄は借換えが短期間に集中し、借入金の固定化比率が低い銘柄は短期金利上昇の影響を受けやすくなる。

図表2は、金利上昇の影響を受けやすい5銘柄となっている。例えば、日本ホテル&レジデンシャル投資法人(NHR)は、借入金の全額が変動金利での調達(固定化比率0%)となっていて借入金の調達期間も2.5年程度しかない。NHRやインヴィンシブル投資法人(8963)のようなホテル系銘柄は、金利上昇の影響をホテル収益の増加がカバーできる可能性もあるが、他の3銘柄は金利上昇が分配金に与える悪影響を考慮する必要がありそうだ。