投資プロが教える「買ってはいけない危険な株の共通点」

写真:ダイヤモンド・オンライン/>

個人投資家の間で大きな支持を集めベストセラーとなった『株トレ 世界一楽しい「一問一答」株の教科書』の続編『株トレ ファンダメンタルズ編』の発売が始まった。前作ではチャート分析を扱ったが、今作は業績や財務の読み方がテーマだ。60題のクイズを通じて「株で勝つ技術」を学べる1冊だ。著者は、ファンドマネジャー歴25年、2000億円超を運用してTOPIXを大幅に上回る好実績をあげたスペシャリストの窪田真之氏。本稿では本書から特別に一部を抜粋して紹介する。

● 『株トレ』のクイズに挑戦!

急落中の電機・精密業E社とF社。どちらもPBRは0.4倍です。

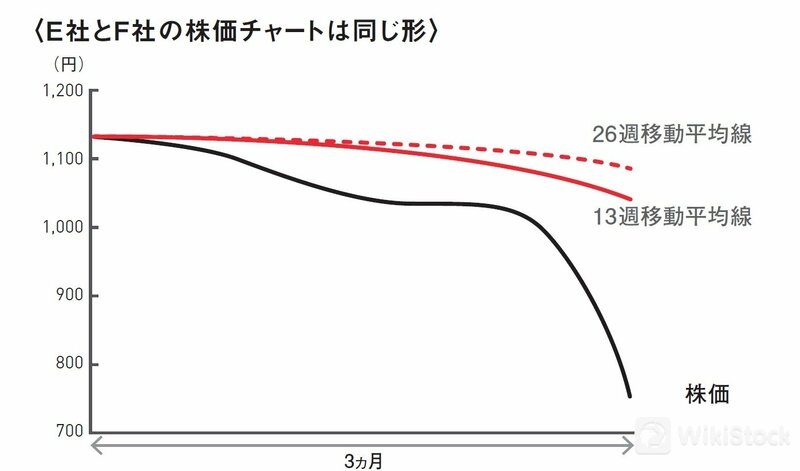

E社とF社のチャートはまったく同じ形です。

業績悪化で売られていますが、いくらなんでも売られすぎだと思うので買い出動します。

E社とF社、買うならどっち?

チャートとバランスシートを見て判断してください。

正解は、買うならF社。

● ファンダメンタルズを見ずに急落銘柄を買うのは危険

「落ちてくるナイフはつかむな」という相場格言を知っていますか。

「急落中の銘柄を買うと、さらなる下落で痛い目にあう」という意味です。

E社・F社の株価チャートは、まさに「落ちてくるナイフ」。株価が13週移動平均線を25%も下回っています。

そろそろリバウンドするかもと思いがちですが、そこに落とし穴があります。

「業績悪化で売られているが、いずれ業績は回復する」と判断できる銘柄であればOKですが、もし「財務が悪化している」なら絶対に買うべきでありません。

財務が懸念される銘柄に下値のメドはありません。

万一倒産すれば残存価値はほぼゼロになります。値ごろ感で投資するのは危険です。 E社の自己資本比率5%、F社は95%。

F社は財務良好、E社は財務劣悪。自己資本比率だけで断定はできませんが、ほぼその判断で問題ありません。

● 財務に懸念がある企業、10の共通点

一般的に以下に該当する銘柄は、財務に懸念があり要注意です。

【財務に懸念がある企業の共通点】

①自己資本比率が10%を割れている

②PBRが0.5倍を割れている

③有利子負債残高が売上高より大きい

④無配(配当を支払っていない)

⑤2期連続で赤字

⑥3期連続でフリーキャッシュフローが赤字

⑦法令違反により世界各国で巨額課徴金を科されるリスクがある

⑧取引先企業が手形決済をやめ、現金決済を求める

⑨銀行から派遣されていた役員が辞任

⑩監査法人が財務諸表に「継続企業の前提に疑義あり」と注記

上記の項目について、どれか1つに該当しても問題ないこともあります。ただし、複数項目に該当する場合は要注意です。

E社は①②に該当します。

(本稿は、『株トレ ファンダメンタルズ編』から抜粋・編集したものです。)