Khối ngoại thẳng tay "xả hàng" cổ phiếu Việt Nam, điều gì đang xảy ra?

Xấp xỉ 2 tỷ USD giá trị cổ phiếu Việt Nam đã bị khối ngoại bán ròng trên HOSE chỉ trong nửa đầu năm 2024.

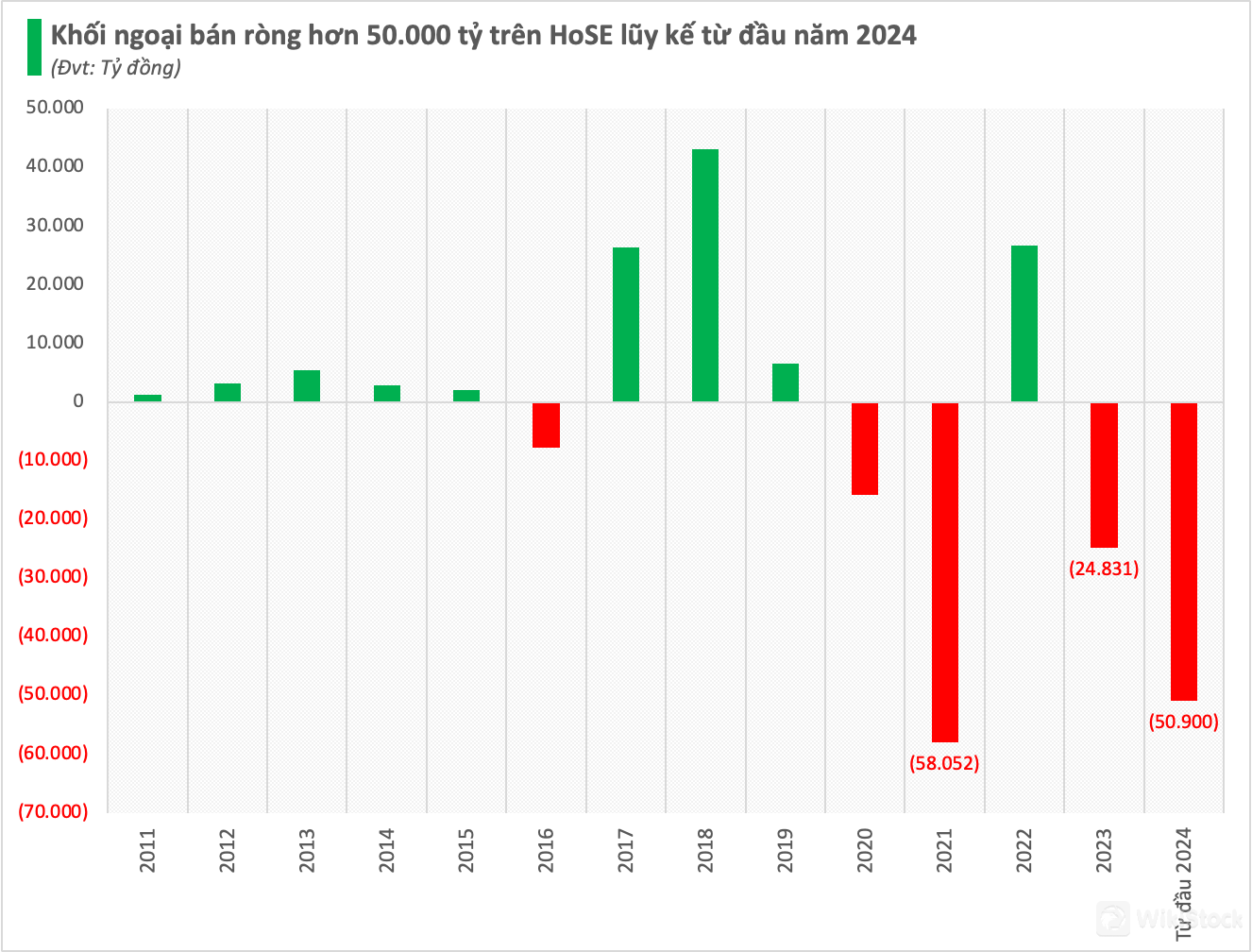

Với đà bán ròng hàng trăm tỷ, thậm chí lên tới hơn nghìn tỷ đồng mỗi phiên, không quá bất ngờ khi giá trị bán ròng của nhà đầu tư nước ngoài trên TTCK Việt Nam liên tục đạt cột mốc mới. Theo thống kê, nhà đầu tư ngoại đã bán ròng vượt mốc 50.000 tỷ đồng (xấp xỉ 2 tỷ USD) trên sàn HoSE tính từ đầu năm 2024.

Không loại trừ khả năng những cột mốc kỷ lục mới sẽ sớm được thiết lập khi mà khối ngoại vẫn chưa có tín hiệu dừng xả hàng. Hiện, năm bán ròng kỷ lục trong lịch sử ghi nhận vào 2021 với con số trên 58.000 tỷ đồng.

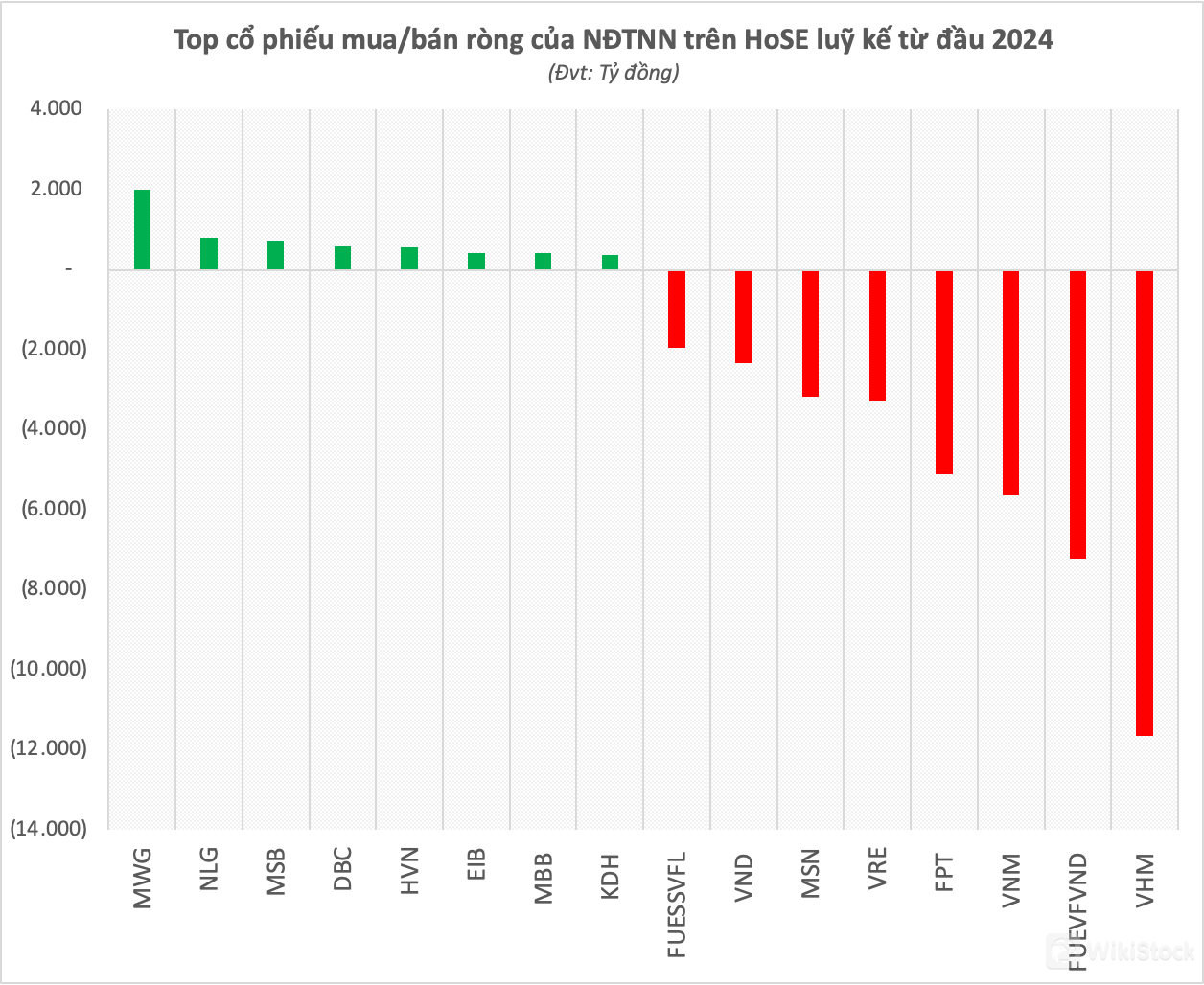

Lượng bán ròng mạnh nhất từ đầu năm tới nay ghi nhận tại cổ phiếu bất động sản Vinhomes - VHM với giá trị xấp xỉ 12.000 tỷ đồng, trong đó khoảng 9.000 tỷ đồng cổ phiếu bị bán ròng khớp lệnh. Xếp tiếp theo trong danh sách bán ròng của khối ngoại là chứng chỉ quỹ FUEVFVND với giá trị bán ròng hơn 7.200 tỷ đồng. Hai cổ phiếu bluechips khác là VNM và FPT cũng bị bán ròng lần lượt hơn 5.600 tỷ và hơn 5.100 tỷ đồng.

Tương tự, giá trị bán ròng mạnh của khối ngoại còn ghi nhận tại loạt cổ phiếu khác như VRE (~3.300 tỷ), MSN (~3.200 tỷ), VND (~2.300 tỷ),...

Ở chiều ngược lại, khối ngoại quyết liệt gom Thế giới di động - MWG với hơn 2.000 tỷ đồng kể từ đầu năm 2024. Tuy nhiên nếu so với đầu tháng đã bán ròng đôi chút. Ngoài ra, NLG và MSB cũng được mua ròng tốt với giá trị lần lượt xấp xỉ 810 tỷ và 700 tỷ đồng.

Hiện tại, giao dịch khối ngoại không còn quá ảnh hưởng đến thị trường như trước, thậm chí một số giai đoạn có phần lép vế trước dòng tiền nội. Tuy nhiên, động thái bán ròng triền miên của khối ngoại chắc chắn sẽ ảnh hưởng đến tâm lý nhà đầu tư trong nước.

Nhìn lại, các giai đoạn khối ngoại mua ròng mạnh chủ yếu mang tính thời điểm, tranh thủ bắt đáy khi định giá xuống thấp sau các nhịp rơi sâu của thị trường. Dòng tiền này đến ồ ạt nhưng rút đi cũng nhanh chóng khiến chứng khoán Việt Nam thiếu động lực cho một “uptrend” bền vững.

Cần nói rằng sự chênh lệch môi trường lãi suất, chính sách tiền tệ, tỷ giá cao... đã tác động đáng kể tới hành động của nhà đầu tư ngoại trong thời gian qua. Điều này gây ra hoạt động tái cấu trúc dòng vốn trên toàn cầu, những thị trường tăng trưởng yếu hơn, đồng tiền mất giá hay những thị trường cận biên sẽ bị rút vốn mạnh để phân bổ vào những nơi thị trường hiệu quả hơn. Không chỉ Việt Nam, mà các thị trường trong khu vực như Thái Lan, Trung Quốc cũng chịu ảnh hưởng rõ rệt.

Đặc biệt, xu hướng bán ròng cũng cho thấy sự thận trọng nhất định của nhà đầu tư nước ngoài vào chứng khoán Việt Nam. Câu chuyện nâng hạng TTCK hấp dẫn dòng vốn ngoại vẫn chỉ dừng lại ở kỳ vọng. Thực tế ghi nhận thị trường sau nhiều năm vẫn dậm chân tại vùng cũ, VN-Index “tàu lượn” quanh 1.200 -1.300 điểm, vốn hoá cũng chưa thể bứt phá hoàn toàn. Thêm vào đó, một số yếu tố riêng cũng có thể gây ra tác động tiêu cực tới khối ngoại như sự chênh lệch về tỷ trọng giữa các nhóm ngành trên sàn, thiếu những hàng “ngon” như nhóm ngành sản xuất, công nghiệp, công nghệ, y tế, chăm sóc sức khoẻ,...

Trong báo cáo gần đây, SSI Research cho rằng các rủi ro liên quan tới lãi suất, tỷ giá là yếu tố ảnh hưởng lớn nhất đến dòng vốn ngoại vào Việt Nam ở giai đoạn hiện tại. Song báo cáo chỉ ra điểm tích cực là kỳ vọng về bản dự thảo lần 2 của thông tư cho phép CTCK triển khai hình thức hỗ trợ thanh toán đối với các nhà đầu tư tổ chức sẽ sớm được công bố.

Đội ngũ phân tích duy trì quan điểm thận trọng về dòng vốn vào các quỹ ETF của Việt Nam, tuy nhiên đánh giá cường độ rút ròng sẽ hạn chế hơn. Tín hiệu tích cực có thể sẽ bắt đầu xuất hiện khi môi trường vĩ mô (tỷ giá và lãi suất) ổn định hơn.

Bắc Kiên-Link gốc

Các lĩnh vực chính để quỹ hỗ trợ chung tạo lợi nhuận trong năm 2025

Chó robot của Yushu Technology làm nổ tung thị trường!

Byte bác bỏ tin đồn về việc đầu cơ trên các cổ phiếu khái niệm Doubao trên thị trường A-share

Làm thế nào để phát triển một nền kinh tế độ cao thấp

Tra cứu mọi lúc mọi nơi chỉ với 1 cú chạm

WikiStock APP