Khoảng 145 nghìn tỷ trái phiếu doanh nghiệp "có vấn đề", 85% ở nhóm Năng lượng và Bất động sản

Ước tính giá trị trái phiếu doanh nghiệp “có vấn đề” trong 5 tháng 2024 đạt mức 145 nghìn tỷ đồng, tương ứng với 14,1% tổng giá trị trái phiếu doanh nghiệp lưu hành và 25,8% số lượng tổ chức phát hành tại đầu năm 2024...

Ảnh minh họa.

FiinRatings ước tính giá trị trái phiếu doanh nghiệp có vấn đề trong 5 tháng 2024 bao gồm cả những trái phiếu doanh nghiệp cơ cấu lại và giãn hoãn kỳ hạn đạt mức 145 nghìn tỷ đồng, tương ứng với 14,1% tổng giá trị trái phiếu doanh nghiệp lưu hành và 25,8% số lượng tổ chức phát hành tại đầu năm 2024.

Việc tăng cường các biện pháp tái cấu trúc và giãn hoãn kỳ hạn đã hỗ trợ giảm áp lực thanh khoản cho các doanh nghiệp, hỗ trợ tạo điều kiện để họ cải thiện tình hình tài chính và ổn định hoạt động.

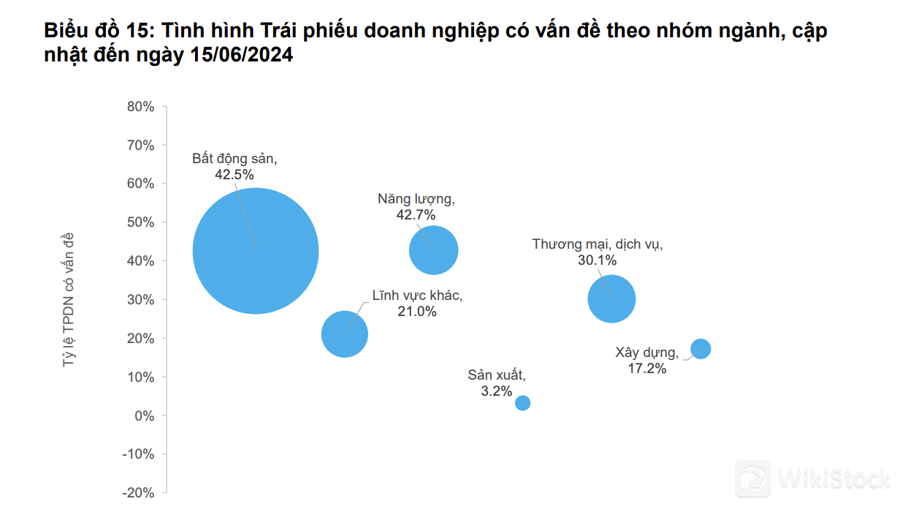

NHÓM NĂNG LƯỢNG GHI NHẬN TỶ LỆ TRÁI PHIẾU CÓ VẤN ĐỀ LỚN NHẤT

Về nhóm ngành, ngành Năng lượng có tỷ lệ trái phiếu doanh nghiệp có vấn đề lớn nhất 42,7%, tiếp đến là Bất động sản 42,5% và Thương mại, dịch vụ 30,1%. Tính trên giá trị lưu hành, tỷ lệ trái phiếu doanh nghiệp có vấn đề chứng kiến suy giảm nhẹ từ 15,4% vào cuối năm 2023 xuống 14,1% vào thời điểm 30/5/2024.

Trong 5 tháng đầu năm 2024, mặc dù tỷ lệ trái phiếu doanh nghiệp có vấn đề vẫn ở mức cao nhưng đã có xu hướng chậm lại so với năm 2023. Điều này được thể hiện rõ qua tỷ lệ trái phiếu doanh nghiệp có vấn đề trong các ngành như Năng lượng, Bất động sản và Thương mại dịch vụ đều giảm, phản ánh phần nào sự phục hồi trong hoạt động kinh doanh, cũng như những nỗ lực cải thiện tình hình tài chính và quản lý rủi ro của các doanh nghiệp.

Phần lớn các doanh nghiệp vi phạm nghĩa vụ nợ có mức điểm [BB]-[B] và ở dưới mức điểm đầu tư. Trong đó, có đến 85% số doanh nghiệp sở hữu hồ sơ rủi ro tài chính ở mức Cao đến Rất cao, thể hiện qua việc duy trì mức độ sử dụng đòn bẩy cao hơn trung bình ngành nhiều năm, cũng như sự không tương xứng với dòng tiền hoạt động kinh doanh; dẫn tới khả năng đáp ứng nghĩa vụ nợ có thể không được đảm bảo.

Xu hướng dịch chuyển xuống trong phổ điểm tín dụng của các doanh nghiệp chưa xảy ra sự kiện tín dụng, đến từ việc nhiều tổ chức phát hành ghi nhận kết quả kinh doanh kém đi và thể hiện sự phân hóa về sức khỏe tín dụng ngày càng lớn giữa các tổ chức phát hành. Mặt khác, một số tổ chức phát hành xảy ra sự kiện tín dụng đã được hưởng lợi khi tận dụng phương án giãn hoãn thời hạn của Nghị định 08 để tập trung cải thiện hoạt động kinh doanh.

Dựa trên nhận định trước đó về mối quan hệ giữa các tổ chức phát hành chậm trả, các đơn vị được lập ra với mục đích huy động vốn (SPE) này được cho là mang yếu tố rủi ro tài chính cao và sẽ tiếp tục là nhân tố chính làm gia tăng giá trị chậm trả trong giai đoạn tiếp theo.

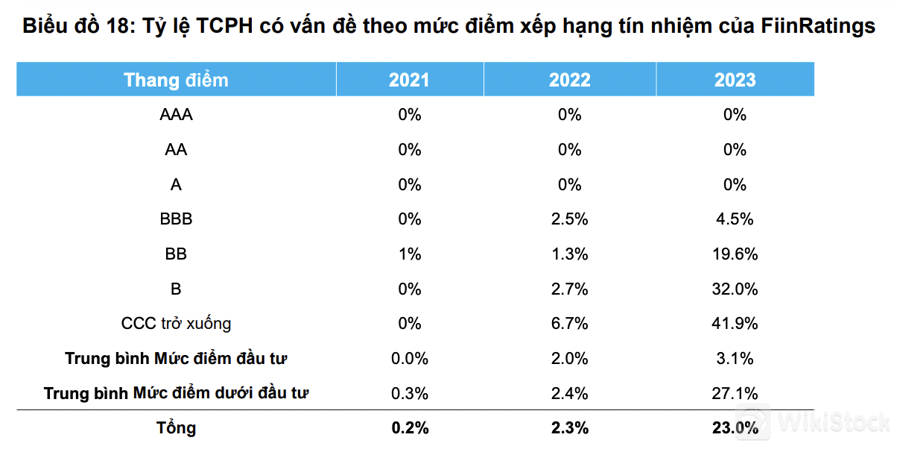

NHÓM XẾP HẠNG CCC TRỞ XUỐNG CÓ TỶ LỆ CHẬM TRẢ CAO NHẤT

Giữa các nhóm ngành có tỷ lệ chậm trả tăng cao, dải điểm của ngành Bất động sản, Xây dựng và Năng lượng phần lớn nằm ở dưới mức điểm đầu tư. Các tổ chức phát hành trong nhóm điểm này thường là doanh nghiệp nhỏ chưa đảm bảo được độ nhận diện trên thị trường cũng như dòng tiền hoạt động ổn định. Các doanh nghiệp cũng chịu tác động đáng kể khi phải đối mặt với những diễn biến bất lợi của thị trường trong giai đoạn 2022 - 2023.

Đáng chú ý, nhiều doanh nghiệp được lập ra với mục đích huy động vốn (SPE), do đó không ghi nhận doanh thu hay dòng tiền hoạt động kinh doanh mà vẫn có dư nợ vay trên bảng cân đối kế toán.

Nhiều doanh nghiệp trong số đó có khả năng sinh lời và hiệu quả hoạt động thấp do dự án đang gặp vướng mắc pháp lý, trong khi áp lực tài chính tới hạn ở mức cao. Ngoài ra, khả năng tái tài trợ của các doanh nghiệp này cũng ở mức hạn chế, khi thị trường tài chính và tín dụng diễn biến không thuận lợi và có nhiều biến động.

Không chỉ với các doanh nghiệp đã chậm trả, áp lực thanh toán vẫn đang hiện hữu với các doanh nghiệp còn lại khi một phần đáng kể của thị trường đang có mức điểm sơ bộ ở nhóm [B] và [BB]. Giá trị trái phiếu đáo hạn ước tính trong Q3/2024 và Q4/2024 đạt lần lượt là 57,9 nghìn tỷ đồng và 77,4 nghìn tỷ đồng.

Trong đó, áp lực thanh toán với nhóm ngành Bất động sản đạt giá trị là 61 nghìn tỷ đồng và chiếm 45% tổng trái phiếu doanh nghiệp đáo hạn. Mặt khác, sự hồi phục của thị trường Bất động sản và các hoạt động triển khai đầu tư, mở bán các dự án mới trong giai đoạn tiếp theo là các động lực được kỳ vọng sẽ hỗ trợ cải thiện năng lực tài chính của các doanh nghiệp trong 2024/2025.

Chưa ghi nhận doanh nghiệp nào có mức điểm xếp hạng khu vực A trở lên có sự kiện tín dụng hay chậm trả trái phiếu.

Tỷ lệ chậm trả trái phiếu cao nhất ở mức điểm xếp hạng [CCC] trở xuống với tỷ lệ 41,9%. Đây là mức chậm trả cao và là mức điểm xếp hạng của rất nhiều doanh nghiệp là công ty dự án bất động sản hiện đang có trái phiếu lưu hành vốn trước đó đã phát hành trong giai đoạn các năm 2020- 2022.

Sau khi Nghị định 08/2023/NĐ-CP cho phép cơ cấu lại nợ trái phiếu ra đời, các doanh nghiệp có xu hướng kết hợp nhiều phương án tái cấu trúc khác nhau để xử lý vấn đề thanh khoản trước mắt, với 67% số lô chậm trả được xử lý bằng cách kết hợp hai phương pháp trở lên.

Số liệu FiinRatings cho thấy, có 63,0% giá trị trái phiếu doanh nghiệp chậm trả được tái cấu trúc, với gia hạn gốc/lãi chiếm 80,4% tổng giá trị trái phiếu doanh nghiệp tái cấu trúc là phương án được áp dụng phổ biến nhờ tính chất tối ưu chi phí và chỉ cần đồng thuận giữa hai bên liên quan, bên cạnh các phương án cần định giá phức tạp hơn như thanh lý tài sản đảm bảo, hoán đổi tài sản bất động sản hoặc quyền thu.

Một số lô trái phiếu doanh nghiệp cũng ghi nhận thay đổi các điều khoản như điều chỉnh lãi suất, bổ sung tài sản đảm bảo, cùng các cam kết khác. Giá trị chậm thanh toán gốc/lãi phát sinh trong 5T2024 đang có tốc độ tăng chậm hơn so với cùng kỳ năm 2023. Đây là dấu hiệu tích cực cho thấy sức khỏe tín dụng của các tổ chức phát hành có phần ổn định hơn nhờ đà phục hồi của hoạt động sản xuất kinh doanh và tình hình vĩ mô.

Thu Minh-Link gốc

Các lĩnh vực chính để quỹ hỗ trợ chung tạo lợi nhuận trong năm 2025

Chó robot của Yushu Technology làm nổ tung thị trường!

Byte bác bỏ tin đồn về việc đầu cơ trên các cổ phiếu khái niệm Doubao trên thị trường A-share

Làm thế nào để phát triển một nền kinh tế độ cao thấp

Tra cứu mọi lúc mọi nơi chỉ với 1 cú chạm

WikiStock APP