Kỳ vọng một kịch bản tích cực cho thị trường chứng khoán

Với sự phục hồi của nền kinh tế, chúng tôi kỳ vọng tăng trưởng lợi nhuận của các doanh nghiệp niêm yết sẽ thúc đẩy thị trường chứng khoán trong nửa cuối năm 2024.

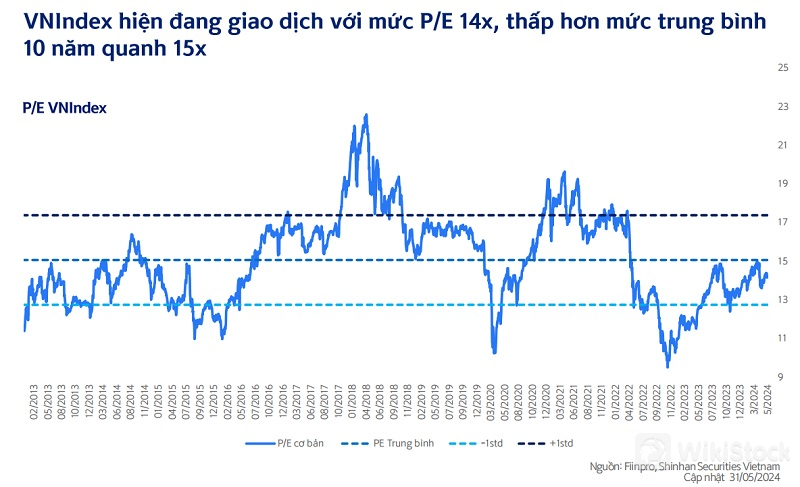

Cùng với sự phục hồi của nền kinh tế, thị trường chứng khoán cũng đã có nhịp phục hồi tích cực từ cuối năm 2023. Tuy nhiên, hiện VN-Index đang giao dịch ở mức định giá P/E quanh 14x, thấp hơn so với mức trung bình 10 năm là 15x, cho thấy tâm lý thị trường vẫn còn thận trọng. Thống kê theo nhóm ngành, có thể thấy lĩnh vực bất động sản và ngân hàng hiện đang có mức định giá P/E và P/B thấp hơn trung bình 5 năm gần đây trong khi các nhóm ngành khác đều có mức định giá tương đương hoặc đã cao hơn mức bình quân, phần nào phản ánh những rủi ro hiện tại của hai nhóm ngành này.

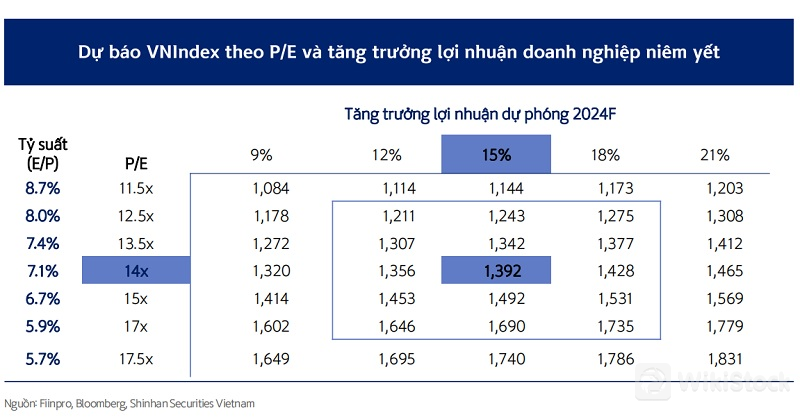

Ngưỡng hợp lý của VN-Index năm 2024

Bên cạnh đó, việc khối ngoại bán ròng kỷ lục có lẽ là điều mà nhà đầu tư quan ngại nhiều nhất trong giai đoạn hiện tại. Khối này đã bán ròng liên tục trong 5 quý gần đây và đạt giá trị bán ròng kỷ lục trong quý II /2024 với hơn 30 nghìn tỷ đồng. Điều này có thể lý giải bằng việc chênh lệch lãi suất đã khiến dòng vốn đầu tư rút khỏi các thị trường Châu Á và mới nổi, trong đó có Việt Nam, để đổ về Mỹ. Điểm tích cực là dòng tiền của nhà đầu tư cá nhân đã hấp thụ hết lượng bán ròng của khối ngoại.

Với sự phục hồi của nền kinh tế, chúng tôi kỳ vọng tăng trưởng lợi nhuận của các doanh nghiệp niêm yết sẽ thúc đẩy thị trường chứng khoán trong nửa cuối năm 2024. Kết thúc quý I/2024, lợi nhuận các doanh nghiệp niêm yết trên HOSE tăng trưởng khoảng 11,5% so với cùng kỳ năm trước và ước tính cả năm tăng 15% chủ yếu nhờ lợi nhuận của ngân hàng duy trì đà tăng và sự phục hồi của lĩnh vực bất động sản trong nửa cuối năm.

Lãi suất tiền gửi đã giảm đáng kể từ cuối năm 2022, dù có tăng nhẹ trở lại trong tháng 6/2024 nhưng chúng tôi kỳ vọng vẫn sẽ duy trì ở mức thấp trong nửa cuối năm 2024. Môi trường lãi suất thấp luôn là điều kiện lý tưởng cho thị trường chứng khoán. Lượng tiền gửi của nhà đầu tư tại công ty chứng khoán cũng như dư nợ cho vay ký quỹ (margin) đang trong xu hướng tăng. Dư địa gia tăng dư nợ cho vay ký quỹ vẫn còn khi tỷ lệ dư nợ margin/vốn chủ sở hữu hiện ở ngưỡng 77% vào thời điểm cuối quý I/2024, tương đối thấp so với mức đỉnh quanh 115% trong quý IV/2021 và quý I/2022.

Như vậy, với P/E mục tiêu quanh vùng hiện tại 14x cùng kỳ vọng tăng trưởng lợi nhuận doanh nghiệp niêm yết ở mức 15%, chúng tôi ước tính ngưỡng hợp lý của VN-Index cho năm 2024 là vùng 1.390 điểm, tương ứng với mức tăng 23% so với thời điểm cuối năm 2023 và cao hơn 10% so với thời điểm hiện tại (cuối tháng 6/2023).

Lưu tâm những rủi ro nào?

Chúng tôi có những kỳ vọng lớn hơn với triển vọng nâng hạng thị trường mới nổi. Sau gần một thập kỷ lỗi hẹn, cơ hội đang dần rõ ràng hơn khi một vài trong các giải pháp sau đây được triển khai như (1) Thông qua Dự thảo thông tư sửa đổi các thông tư liên quan đến giải pháp ký quỹ của NĐT nước ngoài và công bố thông tin tiếng Anh; (2) Giải quyết các vấn đề về giới hạn sở hữu nước ngoài, room cho nhà đầu tư nước ngoài; (3) Cải thiện mức độ tự do hóa của thị trường ngoại hối; (4) Cơ chế CCP …Kịch bản lạc quan nhất, Việt Nam sẽ lần lượt được nâng hạng thị trường mới nổi bởi FTSE và MSCI trong năm 2025 và 2026, ước tính thu hút 4-7 tỷ USD từ các quỹ đầu tư tập trung thị trường mới nổi. Thống kê cho thấy thị trường chứng khoán thường diễn biến bùng nổ trong hai năm trước khi được nâng hạng và có mức tăng trung bình khoảng 23% trong thời gian từ khi được công bố nâng hạng đến lúc có hiệu lực.

Môi trường lãi suất thấp, dòng tiền nhà đầu tư cá nhân dồi dào hỗ trợ cho thị trường chứng khoán nửa cuối 2024, tuy nhiên nhà đầu tư lưu ý rủi ro chính sách tiền tệ và căng thẳng địa chính trị leo thang vẫn hiện hữu. Ảnh minh họa (Quốc Tuấn)

Dù có cái nhìn lạc quan với triển vọng kinh tế vĩ mô và thị trường chứng khoán Việt Nam trong nửa cuối năm 2024 nhưng rủi ro chính sách tiền tệ và căng thẳng địa chính trị leo thang vẫn hiện hữu và cần lưu tâm trong nửa cuối năm 2024.

Trong cuộc khảo sát hồi tháng 5/2024 của WEF, yếu tố địa chính trị vẫn là yếu tố ảnh hưởng nhiều nhất đến quyết định của doanh nghiệp trong thời gian còn lại của năm 2024, cùng với yếu tố chính trị trong nước, sức khỏe tổng thể của nền kinh tế và quyết định chính sách tiền tệ.

Nhìn chung, phần lớn các chuyên gia tham gia khảo sát bởi WEF tin rằng Châu Âu, Trung Quốc và Mỹ sẽ có chính sách tiền tệ nới lỏng hơn trong thời gian còn lại của năm 2024. Tuy nhiên, việc FED có thể tiếp tục trì hoãn giảm lãi suất hoặc giảm chậm và nhẹ hơn so với các NHTW khác trên toàn thế giới có thể khiến cho đồng USD vẫn mạnh lên so với các đồng tiền khác trong thời gian dài hơn. Và khi tỷ giá tăng, hàng nhập khẩu trở nên đắt đỏ hơn, sẽ thúc đẩy lạm phát tăng, làm gia tăng áp lực cho việc điều hành chính sách tiền tệ.

Link gốc

Các lĩnh vực chính để quỹ hỗ trợ chung tạo lợi nhuận trong năm 2025

Chó robot của Yushu Technology làm nổ tung thị trường!

Byte bác bỏ tin đồn về việc đầu cơ trên các cổ phiếu khái niệm Doubao trên thị trường A-share

Làm thế nào để phát triển một nền kinh tế độ cao thấp

Tra cứu mọi lúc mọi nơi chỉ với 1 cú chạm

WikiStock APP