Hơn 42 ngàn tỷ đồng trái phiếu doanh nghiệp phát hành trong tháng 6

Hơn 42 ngàn tỷ đồng trái phiếu doanh nghiệp phát hành trong tháng 6

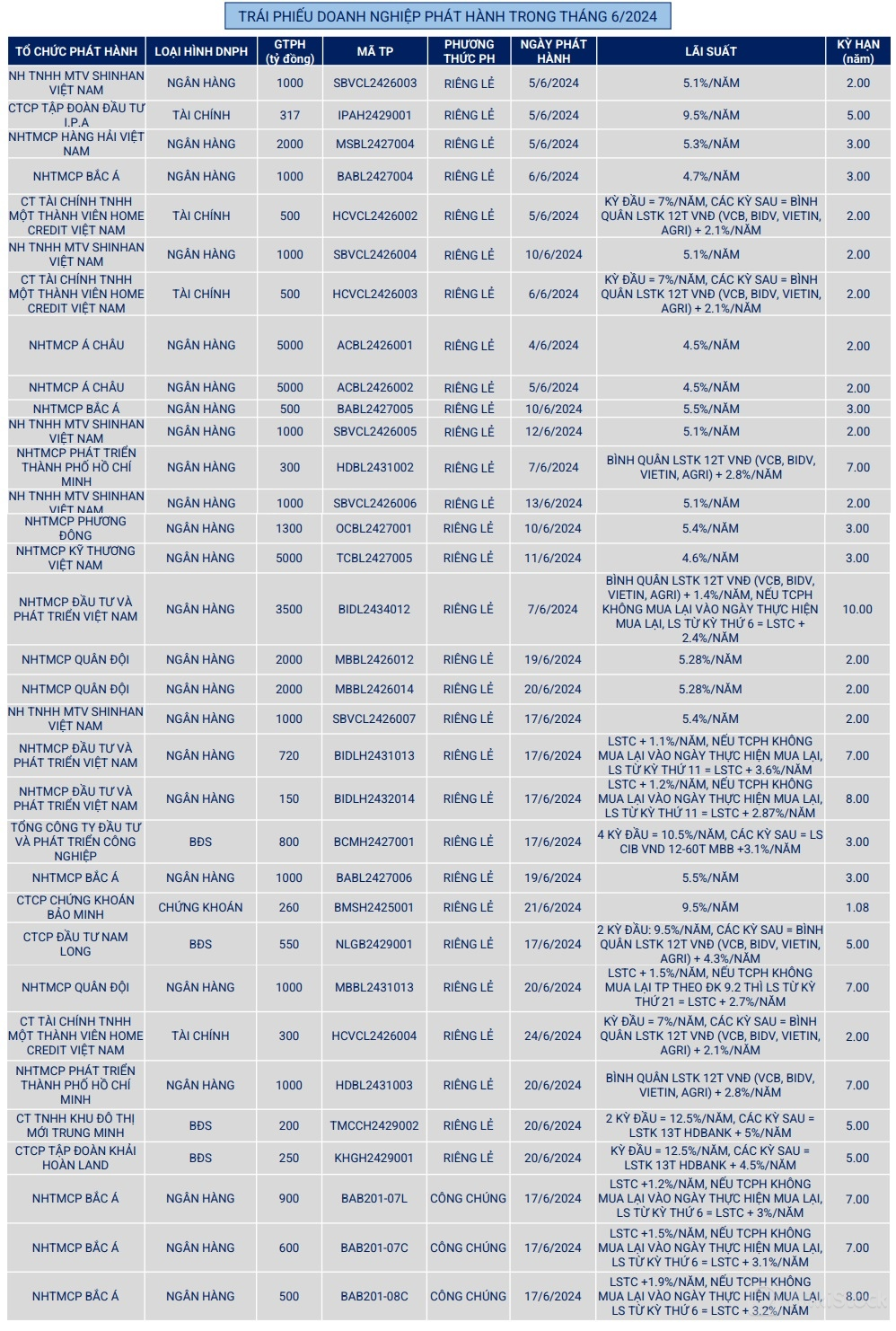

Theo dữ liệu tổng hợp từ VBMA (Hiệp hội Thị trường Trái phiếu Việt Nam), tính đến ngày 30/06/2024, có 30 đợt phát hành trái phiếu doanh nghiệp (TPDN) riêng lẻ trị giá hơn 40 ngàn tỷ đồng, cùng 3 đợt phát hành ra công chúng trị giá 2,000 tỷ đồng trong tháng 6/2024.

|

Lũy kế từ đầu năm, có 102 đợt phát hành riêng lẻ trị giá hơn 104 ngàn tỷ đồng, và 10 đợt phát hành ra công chúng trị giá gần 11.4 ngàn tỷ đồng. Trong số các đợt phát hành riêng lẻ, trái phiếu được xếp hạng tín nhiệm chiếm 4.2% giá trị.

| Nguồn: VBMA |

Trong tháng 6, các doanh nghiệp đã mua lại trước hạn hơn 13.3 ngàn tỷ đồng trái phiếu, giảm 68% so với cùng kỳ. Nửa cuối năm 2024, ước tính sẽ có khoảng gần 140 ngàn tỷ đồng trái phiếu đáo hạn, phần lớn là trái phiếu mảng bất động sản với gần 59 ngàn tỷ đồng, tương đương tỷ trọng 42%.

|

Về tình hình công bố thông tin bất thường, có 2 mã trái phiếu công bố chậm trả gốc, lãi mới trong tháng với giá trị 980 tỷ đồng, và 13 mã trái phiếu được gia hạn thời gian trả lãi, gốc.

Tại thị trường thứ cấp, tổng giá trị giao dịch TPDN riêng lẻ trong tháng 6 đạt hơn 99.4 ngàn tỷ đồng, bình quân đạt 4,973 tỷ đồng/phiên, tăng 12.1% so với bình quân tháng trước.

Về các đợt phát hành trái phiếu trong thời gian tới, có 2 doanh nghiệp sẽ phát hành trái phiếu. Đầu tiên là CTCP GKM Holdings (HNX: GKM), khi HĐQT thông qua phương án phát hành trái phiếu riêng lẻ trong năm 2024 với tổng giá trị tối đa là 44.9 tỷ đồng. Đây là trái phiếu “3 không”: không chuyển đổi, không kèm chứng quyền, và không tài sản đảm bảo, nhưng có bảo đảm thanh toán.

Lô trái phiếu của GKM sẽ bao gồm 449 trái phiếu, mệnh giá 100 triệu đồng, nhằm mục đích cơ cấu lại nợ. Kỳ hạn trái phiếu là 36 tháng kể từ ngày phát hành (dự kiến trong quý 2/2024). Đơn vị phát hành là CTCP Chứng khoán APG (HOSE: APG). Lãi suất áp dụng dự kiến là 11%/năm cho toàn bộ kỳ hạn thanh toán.

Thứ 2 là Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV, HOSE: BID). Theo đó, HĐQT BIDV đã thông qua phương án phát hành trái phiếu riêng lẻ trong năm 2024, tổng giá trị tối đa 3 ngàn tỷ đồng, dự kiến phát hành tối đa 5 đợt (mỗi đợt tối thiểu 50 tỷ đồng). Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, mệnh giá 100 triệu đồng/trái phiếu, kỳ hạn 5-10 năm, dự kiến phát hành từ tháng 6 đến hết tháng 11/2024. Mục đích phát hành nhằm bổ sung vốn để cho vay khách hàng trong nền kinh tế.

Châu An

FILI

Các lĩnh vực chính để quỹ hỗ trợ chung tạo lợi nhuận trong năm 2025

Chó robot của Yushu Technology làm nổ tung thị trường!

Byte bác bỏ tin đồn về việc đầu cơ trên các cổ phiếu khái niệm Doubao trên thị trường A-share

Làm thế nào để phát triển một nền kinh tế độ cao thấp

Tra cứu mọi lúc mọi nơi chỉ với 1 cú chạm

WikiStock APP